▶︎配偶者控除、扶養控除、社会保険料控除などは年末調整時に受けられる

▶︎年末調整で申告できない控除は確定申告で節税

▶︎サラリーマンの確定申告には源泉徴収票が必要

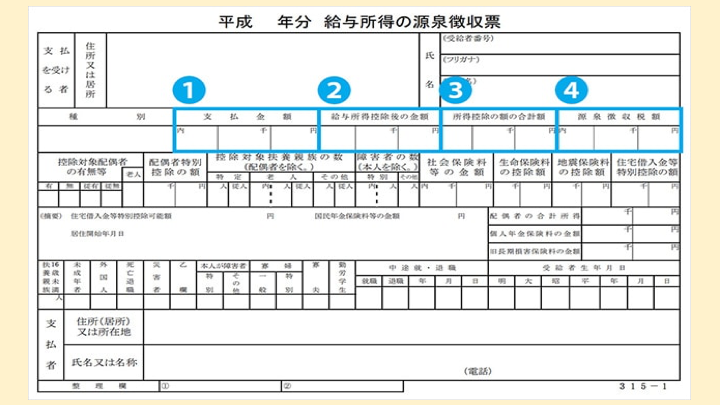

源泉徴収票の確認

一般的なサラリーマンは、年末調整で1年間の納税額が精算され、会社から源泉徴収票を受け取ります。源泉徴収票には給与や賞与の合計金額や天引きされた所得税(源泉徴収税)などのデータが記載されています。

その中で重要になるには、以下の4つです。

①支払金額

会社員の年収、つまり会社が従業員に1〜12月までに支払った給与の総額で、税金の課税対象になる「毎月の給与」「残業代」「手当」「ボーナス」などの各種手当や、インセンティブを含め合計した金額が記載されています。

ただし通勤手当や出張時に支給される旅費交通費などは非課税となるため、支払金額には含まれません。

②給与所得控除額後の金額

支払金額から給与所得控除額を引いた金額が記載されています。この項目は、いわゆる必要経費にあたるものです。自営業の場合、税金の計算をする際は業務に必要な、「水道光熱費」「通信費」「接待交際費」「交通費」などの経費を売上から差し引いた、儲けの金額が対象となります。会社員でも必要なものを自費で購入すれば、年収から一定額差し引かれるのです。

③所得控除額

結婚している場合や生命保険に入っている場合、給与所得控除後の金額から控除を受けられます。控除の例は、下記のとおりです。

・社会保険料控除

・生命保険料控除

・扶養控除

・地震保険料控除

これら控除額の合計を差し引いた金額が、記載されます。所得税の金額は、収入から所得控除を差し引いて課税の対象になる所得を求め、税率をかけて計算するのです。

④源泉徴収額

1年間に納める税金の合計額が記載されています。「給与所得控除後の金額」から「所得控除の額の合計額」を差し引くと、課税対象の金額となり、その金額に税率をかけると源泉徴収税額が算出されるのです。

税金の税率は、課税所得の大きさによって5~40%のいずれかになり、所得税は「課税所得×税率−控除額」の計算式で求められます。

納税者が受けられる控除を確認します。

控除

控除とは、「一定の金額を差し引く」という意味です。

納税額を減らすことができる控除には、大きく「所得控除」と「税額控除」があります。

「所得控除」は、課税対象となる所得金額を減らすことができる制度で、「税額控除」は、税金そのものを減らすことができる制度です。

配偶者控除は収入が少ない配偶者がいる人、扶養控除は収入の少ない扶養親族がいる人、生命保険料控除は生命保険料、介護医療保険料、個人年金保険料を支払った人、社会保険料控除は社会保険料を支払っている人、障害者控除は納税者もしくは配偶者や扶養親族に障害者がいる場合、寡婦控除は配偶者と離婚・死別して再婚していない一定の要件を満たしている女性、医療費控除は一定額を超えた医療費を支払った人、雑損控除は災害などで資産の損失を受けた人、寄附金控除は国や地方公共団体、特定の法人に寄付をした人が対象となります。

納税者が受けられる控除例−1

人に関する控除

- 基礎控除 所得2500万円以下のすべての納税者

◆「親族」の状況による控除

・扶養控除 年間合計所得が48万円以下の扶養親族がいる *1

・配偶者控除 年間合計所得が48万円以下の配偶者がいる *1

・配偶者特別控除 年間合計所得が48万1円以上133万円以下の配偶者がいる *2

◆「本人」の状況による控除

・障害者控除 納税者自身、同一生計配偶者、扶養親族が障害者の場合

・寡婦控除 夫と離婚・死別したあと婚姻していない(ひとり親のぞく)

・ひとり親控除 ひとり親で合計額が500万円以下

・勤労学生控除 働いている学生である

*1:給与のみの場合、103万円以下

*2:給与のみの場合、103万1円以上、201万6000円未満

納税者が受けられる控除例−2

生活などに関する控除

◆保険料や掛金を支払うことによる控除

・社会保険料控除 健康保険や厚生年金などの社会保険料を支払っている

・生命保険料控除 生命保険料、介護医療保険料、個人年金保険料を支払っている

・地震保険料控除 特定の損害保険契約などに係る地震等損害部分の保険料、または掛金を支払った場合

小規模企業共済等掛金控除 小規模企業共済法に規定された共済契約に基づく掛金などを支払っている(iDeCoなど)

◆確定申告しないと適用されない控除

・医療費控除 年間10万円(総所得が200万円未満の場合はその5%)を超えた医療費を支払った場合、超過分の金額が控除される

・雑損控除 災害または盗難もしくは横領によって資産に損害を受けた場合

・寄附金控除 一定の要件を満たす寄付をすると、寄付金ー2000円を控除

これらの控除は所得税や住民税の節税になるため、漏れのないよう申告しましょう。

控除には、年末調整で申告して会社が計算・精算してくれるものと、自分で申告しなければならないものがあります。自分で申告する際は源泉徴収票が必要となります。

コメント